フリーランスになりたてだから、税金についてよく分からない…

このような疑問に答えます。

フリーランスになりたての人は、税金についてちゃんと理解している人はあまりいません。

僕もその一人で、フリーランスになりたてのころは全く税金のことを分かっていませんでした。

確定申告をする理由も「?」でした。

特に僕のように会社員からフリーランスになった人は、今まで税金のことは会社がしてくれていたので、税金のことに向き合う機会がないんですよね。

ですが、フリーランスとして活動していく上で、基本的な税金の知識は絶対に必要。

ちゃんと勉強しないと大きな損をします。

この記事では、

- フリーランスが納めるべき税金の種類

- フリーランスができる節税方法

- フリーランスにとっての確定申告

について解説していきます。

税金のことを知りたいフリーランスの人はぜひ記事を参考にしてください。

フリーランスが納めるべき4つの税金

フリーランスは会社員と異なり、給料から自動的に税金が引かれないため、税金の納税義務があります。

フリーランスが納めるべき税金は以下の4つです。

- 所得税

- 住民税

- 事業税

- 消費税

この中でも事業税と消費税は、条件次第では払わなくてもいいものです。

では、それぞれの税金について詳しく解説していきます。

所得税

フリーランスにとって、所得税は年間の収入にかかる重要な税金です。

所得税は、年間収入から必要経費を差し引いた金額が「所得」となり、これに基づいて所得税が計算されます。

所所得金額によって、以下のように税率が変わります。

| 所得 | 税率 |

|---|---|

| 〜195万円 | 5% |

| 〜330万円 | 10% |

| 〜695万円 | 20% |

| 〜900万円 | 23% |

| 〜1,800万円 | 33% |

| 〜4,000万円 | 40% |

| 4,000万円以上 | 45% |

税率が変わった分は、所得に全てかかるのではなく、超過した分だけに課税される「累進課税」なので安心してください。

所得税はは確定申告を通じて納税されます。

計算方法は最初は複雑に感じるかもしれませんが、収支の記録をきちんとつけ、経費を適切に管理すれば理解しやすくなります。

これにより、不必要な税金の支払いを避け、正確に納税できます。

住民税

住民税は、日本に住所がある人は全員払わないといけない税金です。

住民税は、前年の所得に基づいて計算される税金で、所得税が国への納税であるのに対し、住民税は居住する自治体に納めます。

所得の10%が住民税になります。

税率の10%は誰でも一律です。

通常は6月と12月の2回に分けて納付されます。フリーランスもこの制度の対象で、長期にわたって同じ自治体に住む場合、年間所得の変動が直接住民税に影響します。

そのため、ビジネスの収支計画を立てる際は、住民税の負担も考慮することが重要です。

事業税

事業税は、事業所得に対して課される税金です。

しかし、この税金は一定の収益を上げる個人事業主にのみ適用されます。

事業税は都道府県が徴収し、所得税と同じく、収入から経費を差し引いた金額に基づいて計算されます。

事業税は、業務の種類によって税率が違います。

事業の種類は

- 第1種事業

- 第2種事業

- 第3種事業

の3つに分かれており、税率は3%〜5%です。

ただし、すべての個人事業主に適用されるわけではなく、特定の所得を超える場合にのみ課税されます。

そのため、自身の事業規模に応じて納税義務があるかどうかを理解することが大切です。

消費税

消費税は、売上によって払う必要があるのか、ないのかが変わります。

消費税については、事業主が売上に対して計算する必要があります。

一般的には、年間売上が1000万円を超える場合に消費税の納税義務が発生します。

会社員は商品やサービス購入時に消費税を支払いますが、事業主の場合は売上に応じて消費税も考慮する必要があるので、売上が1,000万円以上ある人は気をつけてください。

どんなフリーランスでもできる節税方法

フリーランスとして独立すると、さまざまな税金に頭を抱えることが増えます。

しかし、適切な節税対策を行うことで、その負担を軽減することができます。

節税と聞くと複雑で難しそうに感じるかもしれませんが、日常のちょっとした心がけで実現できることもたくさんあります。

この記事では、フリーランスの方が容易に取り組める節税対策を3つ紹介します。

- 控除を使う

- 経費を記録する

- 青色申告を利用する

控除を積極的に活用する

税金計算時に所得から差し引ける「控除」を活用することで、支払う税金を減らすことができます。

誰でも使える基礎控除以外にも、所得や配偶者の所得に応じて使える控除がいくつかあります。

具体的には以下のようなものです。

- 基礎控除

- 社会保険料控除

- 小規模企業共済掛金控除

- 生命保険料控除

フリーランスの場合、自宅を事務所としていると住宅ローン控除が適用されることもありますし、扶養家族がいれば扶養控除、寄付をした場合は寄付金控除も利用できます。

自身の状況に合わせて最適な控除を見つけ、利用できる控除は使いましょう。

経費をしっかり記録する

業務にかかる費用は経費として申告することで節税につながります。

具体的には

- 交通費

- 文具

- 書籍

- パソコン購入費

- 通信費

など、業務に必要な支出は経費として計上できます。

領収書やレシートは、日付や金額、用途を明記して税務調査で提示できるように保管し、オンラインバンキングやクレジットカードの明細も記録に残しておきましょう。

青色申告を利用する

フリーランスであれば、青色申告を利用するようにしましょう。

一般的な白色申告だと、控除額が10万円なのに対し、青色申告であれば控除額の最大は65万円です。欠損金の繰り越しも活用できます。

青色申告を利用するためには開業届と青色申告承認申請書の提出をして、複式帳簿をつける必要があります。

まず開業届ですが、自分で手書きしなくても、freee開業を使えば、必要事項を選択、入力するだけで開業届を作成することができます。

freee開業を使えば、5分で開業届が作成できるよ!

複式帳簿をつけるのは、本来難しい作業ですが、会計ソフトを使えば、誰でも簡単にできます。

利用する人が多いのは「会計freee

月額料金はかかりますが、控除額のことを考えれば何十万もお得になるので、会計ソフトの費用は必要経費だと思いましょう。

青色申告は、手間はかかるものの、長期的には節税と資金管理の面で大きなメリットがあるため、フリーランスにはおすすめの制度です。

フリーランスは自分で確定申告をして税金を納める必要がある

フリーランスの人は毎年確定申告を自分でする必要があります。

確定申告をしないと、国はあなたが稼いだ金額が分からないため、税金の計算ができません。

確定申告をしないと罰則がある場合もあります。

ただし、所得が少ない人は確定申告が不要の場合も。

所得が2,400万円以下の人は、48万円の人は基礎控除があるので、所得が48万円以下の人は確定申告しなくても大丈夫です。

フリーランスの確定申告については下記の記事にまとめています。

フリーランスの税金のことを学べるおすすめ本

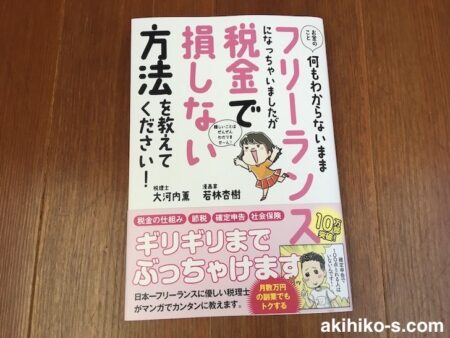

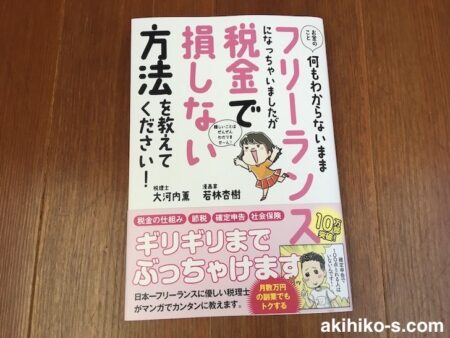

フリーランスの税金についてもっと知りたいという人は「お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えてください!」という本がおすすめです。

会社員からフリーランスになったあんじゅさんが、税理士の大河内薫さんに税金のことを教えてもらうというストーリーです。

基本的にはマンガ形式となっているので、内容も頭に入りやすいです。

フリーランスの人が知っておくべき税金知識まとめ

フリーランスの人が知っておくべき税金について紹介しました。

会社員とは違い、フリーランスの人は自分自身で納税をしないといけないので、税金のことは避けては通れません。

難しいこともありますが、フリーランスとして活動するためには必要な知識なのでしっかり勉強し、記事内で紹介した節税方法を上手く活用してください。